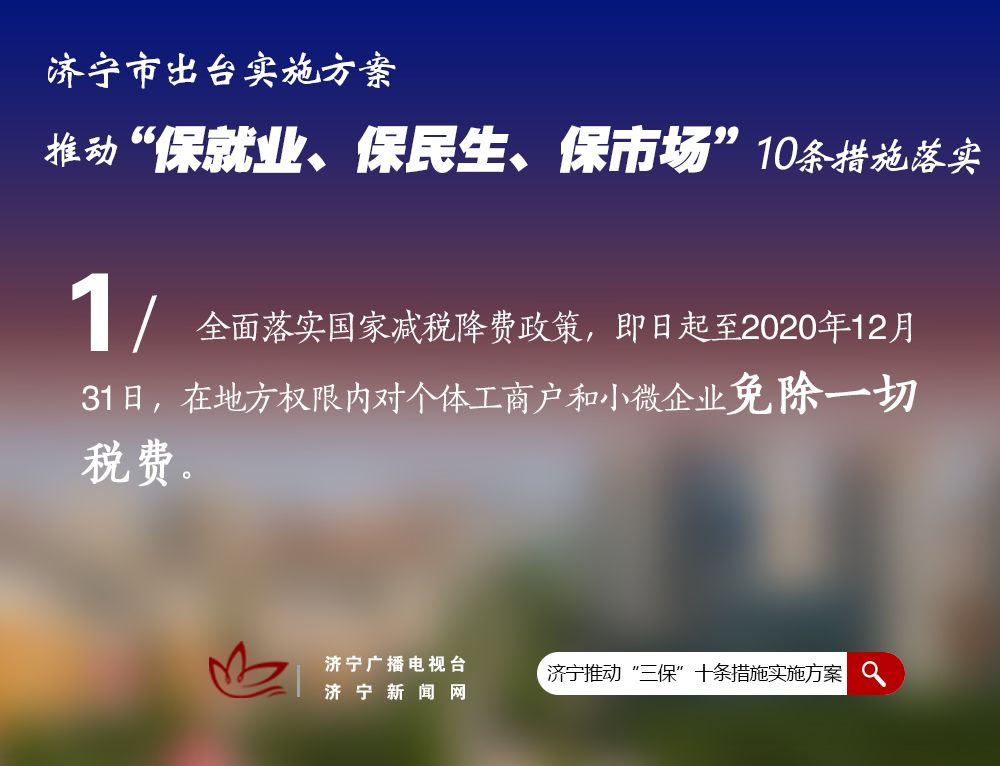

为贯彻落实好省政府办公厅《印发关于抓好保居民就业、保基本民生、保市场主体工作的十条措施的通知》(鲁政办字〔2020〕77号,以下简称《十条措施》)要求,济宁市结合实际,制定出台实施方案,推动“三保”十条措施落实。

在全面落实国家减税降费政策基础上,在地方权限内,从文件发布之日至2020年12月31日,对个体工商户和小微企业免除一切税费。

政策解读

税费减免主要涉及国家和省级两个层面。国家层面的减税政策主要有:小规模纳税人增值税征收率由3%降至1%;纳税人提供疫情防控重点保障物资运输收入免征增值税;受疫情影响较大的困难行业企业2020年度发生的亏损最长结转年限延长至8年;纳税人提供公共交通运输服务、生活服务及居民必需生活物资快递收派服务收入免征增值税。在地方权限范围内,省级层面的减税政策主要是对交通运输、餐饮、住宿、旅游、展览、电影放映六类行业纳税人及增值税小规模纳税人免征2020年一季度房产税、城镇土地使用税;根据《十条措施》,下步政策期限将延长至2020年12月31日。

政策享受范围

符合条件的个体工商户和小微企业。个体工商户:按照《个体工商户条例》规定,有经营能力的公民经工商行政管理部门登记,从事工商业经营的。小微企业:详见附件。

落实措施

(1)对最新出台的税费优惠政策第一时间通过门户网站、“鲁税通”、微信公众号进行公开,方便纳税人和缴费人查询,编制税费优惠政策指引,多渠道多方式宣传推送,对纳税人、缴费人实施全覆盖式宣传辅导。(2)大力推行非接触式远程互动办税,严格落实网上办税缴费事项清单,持续优化升级电子税务局,全面推行涉税涉费事项网上办、自助办、便捷办,实施“点位式”施策、“纾困式”帮扶,提高涉税事项办理质效,全面释放税费优惠政策“红利”。

办理流程

全面落实国家减税降费政策和省权限内出台的税费优惠政策等列举减税降费事项,纳税人通过金税三期系统、山东省电子税务局、自助办税终端等平台,办理纳税申报、委托代征、代开发票等业务时,系统根据条件进行判断,提醒提示减税降费优惠政策,符合条件的自动享受税费减免政策。

责任单位和联系方式

各县(市、区)财政局、税务局;济宁市财政局、济宁市税务局;政策咨询电话:12366。

附件:个体工商户和小微企业免除一切税费的具体内容

一、免征相关主体增值税

1. 政策内容。自2019年1月1日至2021年12月31日,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

2. 享受范围。月销售额10万元以下(含本数)的增值税小规模纳税人。

二、减征相关主体企业所得税

1. 政策内容。自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

2. 享受范围。符合国家规定的小型微利企业,指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。从业人数,包括与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数。所称从业人数和资产总额指标,应按企业全年的季度平均值确定。

三、减征小规模纳税人“六税两费”

1. 政策内容。自2019年1月1日至2021年12月31日,对增值税小规模纳税人减按50%征收资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

2. 享受范围。增值税小规模纳税人。

四、从事个体经营的自主就业退役士兵可享受税收优惠政策

1. 政策内容。自2019年1月1日至2021年12月31日,自主就业退役士兵从事个体经营的,自办理个体工商户登记当月起,在3年(36个月,下同)内按每户每年14400元为限额,依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。

2. 享受范围。从事个体经营的自主就业退役士兵。

五、招用自主就业退役士兵的企业可享受税收优惠政策

1. 政策内容。自2019年1月1日至2021年12月31日,企业招用自主就业退役士兵,与其签订1年以上期限劳动合同并依法缴纳社会保险费的,自签订劳动合同并缴纳社会保险当月起,在3年内按实际招用人数予以定额依次扣减增值税、城市维护建设税、教育费附加、地方教育附加和企业所得税,定额标准为每人每年9000元。

2. 享受范围。招用自主就业退役士兵的企业。

六、从事个体经营的重点群体可享受税收优惠政策

1. 政策内容。自2019年1月1日至2021年12月31日,建档立卡贫困人口、持《就业创业证》或《就业失业登记证》的人员,从事个体经营的,自办理个体工商户登记当月起,在3年(36个月,下同)内,按每户每年14400元为限额,依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。

2. 享受范围。从事个体经营的重点群体。

七、招用重点群体的企业可享受税收优惠政策

1. 政策内容。自2019年1月1日至2021年12月31日,企业招用建档立卡贫困人口,以及在人力资源社会保障部门公共就业服务机构登记失业半年以上且持《就业创业证》或《就业失业登记证》(注明“企业吸纳税收政策”)的人员,与其签订1年以上期限劳动合同并依法缴纳社会保险费的,自签订劳动合同并缴纳社会保险当月起,在3年内按实际招用人数予以定额依次扣减增值税、城市维护建设税、教育费附加、地方教育附加和企业所得税,定额标准为每人每年7800元。

2. 享受范围。招用重点群体的企业。

八、金融机构与小型企业、微型企业签订的借款合同免征印花税

1. 政策内容。自2018年1月1日至2020年12月31日,对金融机构与小型企业、微型企业签订的借款合同免征印花税。

2. 享受范围。符合《中小企业划型标准规定》(工信部联企业〔2011〕300号)的小型企业和微型企业。

九、受疫情影响较大的困难行业企业2020年度发生的亏损最长结转年限延长至8年

1. 政策内容。自2020年1月1日至2020年12月31日,受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

2. 享受范围。困难行业企业,包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)四大类,具体判断标准按照现行《国民经济行业分类》执行。困难行业企业2020年度主营业务收入须占收入总额(剔除不征税收入和投资收益)的50%以上。

十、纳税人提供疫情防控重点保障物资运输收入免征增值税

1. 政策内容。自2020年1月1日起至2020年12月31日,对纳税人运输疫情防控重点保障物资取得的收入,免征增值税。

2. 享受范围。疫情防控重点保障物资的具体范围,由国家发展改革委、工业和信息化部确定。

十一、纳税人提供公共交通运输服务、生活服务及居民必需生活物资快递收派服务收入免征增值税

1. 政策内容。自2020年1月1日至2020年12月31日,对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

2. 享受范围。公共交通运输服务、生活服务、快递收派服务的具体范围,按照《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)执行。

十二、降低小规模纳税人增值税征收率

1. 政策内容。自2020年3月1日至2020年12月31日,增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

2. 享受范围。增值税小规模纳税人。

十三、单位和个体工商户无偿捐赠用于应对疫情的货物免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加

1. 政策内容。自2020年1月1日至2020年12月31日,单位和个体工商户将自产、委托加工或购买的货物,通过公益性社会组织和县级以上人民政府及其部门等国家机关,或者直接向承担疫情防治任务的医院,无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的,免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加。

2. 享受范围。单位和个体工商户。

十四、房产税、城镇土地使用税困难减免

1. 政策内容。对受疫情影响严重的六类行业纳税人及增值税小规模纳税人,可申请免征2020年一季度房产税、城镇土地使用税。对个体工商户和小微企业,在适用鲁财税〔2020〕16号免征2020年一季度房产税、城镇土地使用税的基础上,延长至2020年12月31日。

2. 享受范围。六类行业及增值税小规模纳税人。六类行业包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)、展览、电影放映,具体判断标准按照现行《国民经济行业分类》执行。困难行业纳税人2019年度或2020年第一季度主营业务收入须占收入总额(剔除不征税收入和投资收益)的50%以上。

十五、对为个体工商户免租金的业主,对应减免房产税、城镇土地使用税

1. 政策内容。疫情期间为个体工商户免租金的,对免租金部分所对应的房产、土地,可按免租金月份数减免房产税、城镇土地使用税。

2. 享受范围。为个体工商户免租金的业主。

十六、小型微利企业和个体工商户延缓缴纳2020年所得税

1. 政策内容。2020年5月1日至2020年12月31日,小型微利企业在2020年剩余申报期按规定办理预缴申报后,可以暂缓缴纳当期的企业所得税,延迟至2021年首个申报期内一并缴纳。

2020年5月1日至2020年12月31日,个体工商户在2020年剩余申报期按规定办理个人所得税经营所得纳税申报后,可以暂缓缴纳当期的个人所得税,延迟至2021年首个申报期内一并缴纳。

2. 享受范围。小型微利企业、个体工商户。

十七、减免残疾人就业保障金

1. 政策内容。自2020年1月1日至2022年12月31日,用人单位安排残疾人就业的比例达到1%(含)以上,但未达到1.5%的,按规定应缴费额的50%缴纳残疾人就业保障金;用人单位安排残疾人就业比例在1%以下的,按规定应缴费额的90%缴纳残疾人就业保障金。在职职工人数在30人(含)以下的企业,暂免征收残疾人就业保障金。

2. 享受范围。在职职工人数在30人(含)以下的企业、安排残疾人就业未达到规定比例的企业。

十八、延长残保金缴费申报期

1. 政策内容。2020年残保金缴费申报期延长至2020年12月31日。我省各用人单位可结合各自实际,在2020年7月1日至2020年12月31日内申报缴纳残保金。

2. 享受范围。未按规定安排残疾人就业的机关、团体、企业、事业单位和民办非企业单位(简称用人单位)。

十九、减半征收地方水利建设基金

1. 政策内容。自2017年6月1日起至2020年12月31日,减半征收地方水利建设基金,即对本省行政区域内缴纳增值税、消费税的企事业单位和个体经营者,其地方水利建设基金征收比例,由按照增值税、消费税实际缴纳额的1%调整为0.5%。

2. 享受范围。本省行政区域内缴纳增值税、消费税的企事业单位和个体经营者。

二十、免征文化事业建设费

1. 政策内容。自2020年1月1日至2020年12月31日,免征文化事业建设费。

2. 享受范围。缴纳文化事业建设费的缴费人。

请输入验证码